Обзоры

Фуражные зерновые: мировые рынки и торговля. Отчет USDA. Дата выхода 10 мая 2019 года

Прогноз на 2019/20 год

Прогнозируется рост мирового производства фуражных зерновых культур за счет кукурузы, ячменя, овса и ржи.

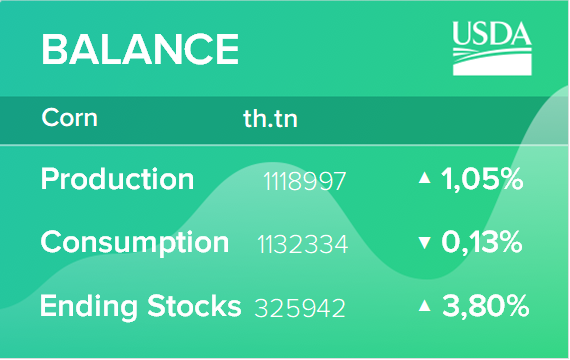

Согласно прогнозу, мировое производство кукурузы будет расти, при этом рекордные урожаи ожидаются для Аргентины, Канады, Бразилии, Египта, Индии и Индонезии; близкие к рекордным урожаи ожидаются для Европейского Союза и Украины. Для Соединенных Штатов прогнозируемое расширение посевной площади в мартовском отчете о перспективах посевов и трендовая урожайность, как ожидается, приведут к почти рекордному урожаю. Для других стран площадь расширяется в ожидании благоприятных рыночных перспектив относительно других культур.