Отчеты

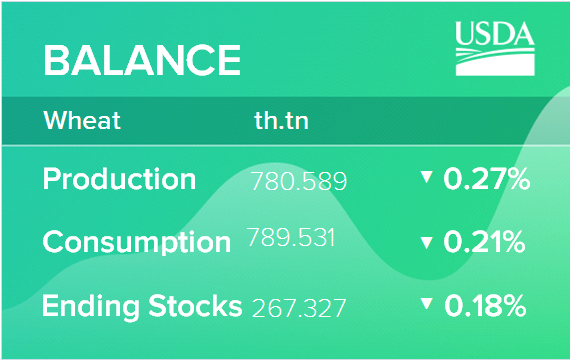

USDA. Пшеница: мировые рынки и торговля на 12 декабря 2022

Экспорт пшеницы из Аргентины падает, а в Австралии растет

В этом году перспективы экспортных поставок из Австралии и Аргентины резко расходятся. Австралия побьет рекорд экспорта, в то время как Аргентина, по прогнозам, упадет до самого низкого уровня экспорта за 8 лет.