Отчеты

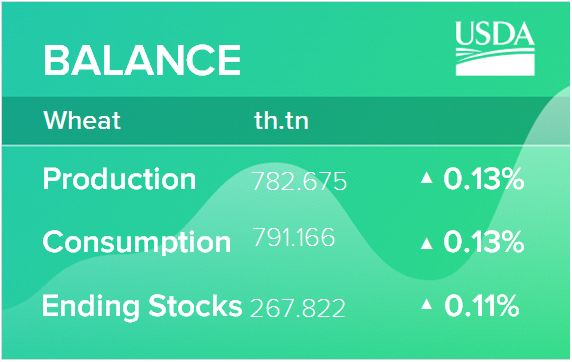

USDA. Пшеница: мировые рынки и торговля на 09 ноября 2022

Экспорт зерна из Украины увеличился через зерновой коридор

После российского вторжения в Украину в конце февраля основные экспортные маршруты крупного экспортера зерна через порты Черного моря были заблокированы, что вынудило украинских экспортеров переключиться на другие виды транспорта, такие как автомобильный, железнодорожный и баржевой транспорт. Несмотря на эти усилия, Украина накопила большие запасы кукурузы, пшеницы, подсолнечника и ячменя.