Отчеты

Прогноз биржевых цен с 9 по 13 октября 2023

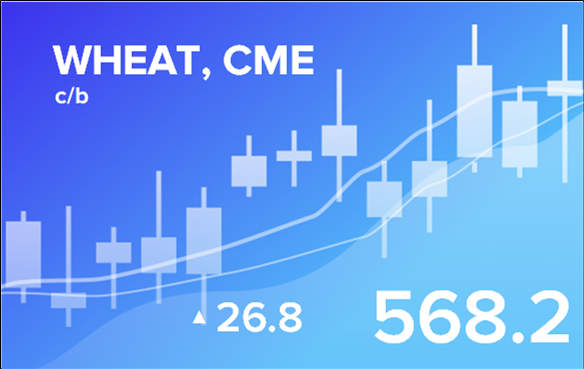

Рынок зерновых:

Хорошо, что наши спортсмены не поедут на Олимпиаду в Париже. Там обнаружились клопы. Макрон заверил, что ничего страшного, в смысле они не сильно кусают. Так что какая-нибудь спринтерша побежит к финишу натурально, как укушенная. Еще и домой друзей привезет.

Ах-ах, мы не в Париже. И в Тель-Авив нам сейчас тоже не надо. Здравствуйте!

Появились первые подозрения, что рынок пшеницы достиг своего дна. Учитывая рост напряженности в мире, зерновые могут отреагировать ростом котировок. Текущие события на Ближнем Востоке, кто не знает на Израиль напали, могут привести к вовлечению в конфликт практически всех государств Старого Света, Ближнего Востока и Северной Америки. России и Китаю, впрочем, как и Индии, там особо делать нечего. Разве только чуть-чуть.

Разрастание напряженности по миру лишь усилит склонность государств и частных лиц к созданию запасов продовольствия. Уже не странно видеть ролики на Ютубе из какой-нибудь Чехии о том, какие продукты питания обладают долгими сроками хранения. В русскоязычном сегменте рассказы о том, как на долгий период сохранить гречку носят уже характер былин и преданий.

Учитывая рост инфляции в ряде стран, можно смело говорить о том, что тот, кто может позволить себе как можно дольше хранить зерно, тот может нет, не получить выигрыш, а сохранить часть средств, причем лучше, чем в каком-либо банке. Будет продолжение роста спроса на элеваторы и иные системы хранения.

Читая наши прогнозы, вы могли взять ход вниз на рынке золота от 1920 до 1832 доллара за тройскую унцию.

Найти наши статистические данные, обзоры и прогнозы можно здесь.