Отчеты

Прогноз биржевых цен с 8 по 12 апреля 2024

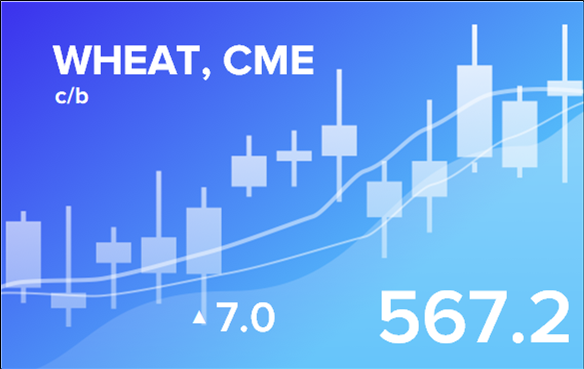

Рынок зерновых:

Росатом продемонстрировал двигатель для межпланетных перелетов, а мы с маниакальным упорством продолжаем выяснять сколько же будет завтра стоить нефть.

И еще не понятно какое занятие интереснее. Одно дело предсказывать будущее, пусть и не всегда удачно, а другое дело ковыряться в воздействиях и взаимодействиях. Зачем нам Марс, оставьте его Маску. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Участники рынка будут давать свою оценку событиям между Израилем и Ираном. В случае эскалации, цены на зерно могут несколько вырасти: 5 – 10%, но мы не увидим тотального роста, так как обе станы не являются ключевыми игроками на мировом сельхозрынке, но логистические препятствия из-за взаимных обстрелов могут возникнуть.

Цены внутри страны находятся на низких отметках: 3-й класс можно взять по 11500, четвертый по 10000 рублей за тонну, что не радует фермеров. Однако, ситуация может измениться в том случае если экспорт продолжит оставаться на текущих рекордных уровнях следующие 3 месяца: в районе 6 млн. тонн. Увидев, что остатки снижаются, производители смогут поднять цены. В случае снижения объемов отгрузок, внутренний рынок зерна ничего хорошего не ждет. Возможно, что животноводы смогут нарастить потребление зерна на 10 – 15%, но это не изменит ситуацию коренным образом.

В ближайший месяц будем видеть ряд статей о погодных условиях в ключевых регионах мира, но реагировать на каждую из них в отдельности не стоит. Набираемся терпения и ждем майский отчет USDA с первым прогнозом на сезон 24/25.

Найти наши статистические данные, обзоры и прогнозы можно здесь.