Отчеты

Прогноз биржевых цен с 31 июля по 4 августа 2023

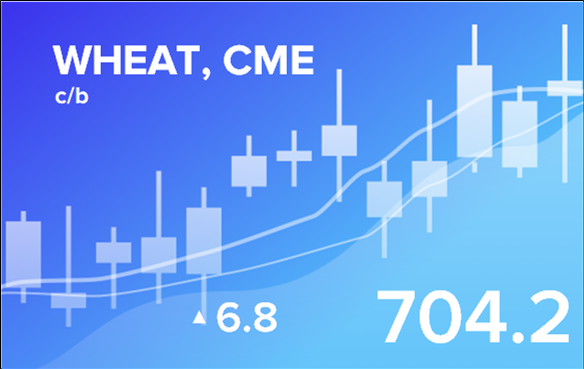

Рынок зерновых:

Ну… приехали к нам из разных африканских государств. Попили, поели, получили прощение долгов, много пшеницы, светлое будущее для всего ихнего и без того солнечного африканского «континенту». В общем саммит. В пасмурном Питере.

Эх, что же мы не африканцы. И списали бы банки нам долги все, за то, что мы такие лучезарные. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Рынок зерна остывает после выхода России из зерновой сделки, но пока шансы на рост цен сохраняются даже на фоне поступления новых объемов урожая.

И турецкий президент и Папа Римский и Генсек ООН (представляет Вашингтон) все призывают Москву продолжать плевать на собственные интересы и разрешить Украине экспорт по морю, не получая взамен ничего. Пока Путин не хочет никого слушать и у него для этого есть все основания.

Россия продолжает поставлять зерно в больших объемах: экспорт за июль оценивается в 4.2. млн. тонн, что сглаживает текущую ситуацию. Главное, чтобы не было помех на маршрутах доставки.

Появились прогнозы, что в сезоне 23/24 мы можем увидеть экспорт зерна из России на уровне 60 млн. тонн. Цифра действительно может быть достигнута.

Отметим, что экономика РФ находится в хорошей форме с учетом всевозможных санкций.

Читая наши прогнозы, вы могли взять ход вниз по паре евро/доллар от 1.1245 до 1.0960.

Найти наши статистические данные, обзоры и прогнозы можно здесь.