Отчеты

Прогноз биржевых цен с 30 января по 3 февраля 2023

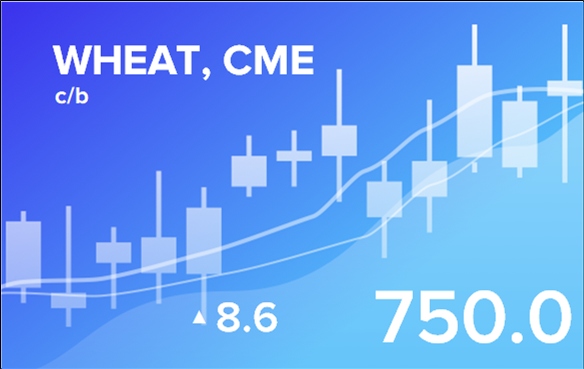

Рынок зерновых:

Российская нефть, перелитая из одной тары в другую посреди Средиземного моря, российской уже не считается, дальше её можно продавать где угодно. Это красиво.

Переливайте, наливайте, но знайте меру. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Цены на пшеницу с содержанием белка 12.5% упали до 307 долларов за тонну на базисе Новороссийск и скорее всего продолжат снижение. На данный момент нет предпосылок для приостановки экспорта пшеницы со стороны России, однако, ближе к лету они могут появиться, так как не оставить в стране зерно, в ситуации противостояния с Западом, крайне рискованное дело.

Вот недавний пример. Индия ошиблась в расчетах. В стране стал ощущаться дефицит пшеницы, так как часть зерна была вывезена на экспорт в рамках проекта по развитию внешней торговли, но при этом внутренние потребности были недооценены. Как результат, на местах наблюдается дефицит пшеницы и рост цен.

На юге Казахстана пшеница подешевела до 270 долларов за тонну. Снижение цен в первую очередь можно связать с поступлением дешевой российской пшеницы, которая вытесняет казахстанскую. Для того чтобы выручить хоть какие-то деньги, фермеры и зернотрейдеры вынуждены снижать цены, проигрывая конкуренцию российским аграриям.

[audio mp3="https://exp.idk.ru/wp-content/uploads/2023/01/ipodcast_30_01_2023.mp3"][/audio]

Найти наши статистические данные, обзоры и прогнозы можно здесь.