Прогноз биржевых цен с 26 по 30 апреля 2021

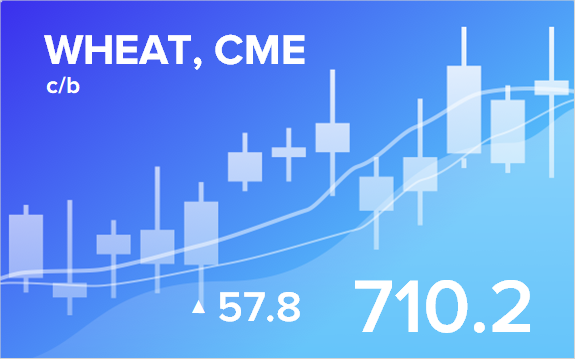

Рынок зерновых:

Видим, что быки полностью контролируют рынок зерновых. Идет разгон цен перед майским заседанием USDA. Скорее всего, после бурного роста рынок в мае откатит вниз. А вот глубина отката будет зависеть от погодных условий. Напомним, что, судя по тому, что спрос практически догнал по объему валовый сбор, рынок от крайне высоких цен спасет только рекордный урожай зерновых. А он уже под вопросом, по крайней мере в США, во многих штатах банально холодно и сухо.

Компартия Китая приказала кормить свиней пшеницей и иными кормами, но не дорогой кукурузой. Всё верно. Молодцы. Только это вряд ли поможет. Производители иных кормовых культур: риса, маниоки, ячменя и сорго не будут отдавать свой урожай по низкой цене в текущих условиях.

Отметим, что соевый шрот скоро станет деликатесом для скотины, цена соевых бобов за последние шесть месяцев ушла вверх на 55%. На этом фоне сообщение о запуске в России завода по производству кормового протеина из насекомых уже не удивляет.

Читая наши прогнозы, вы могли заработать на рынке сахара, взяв ход вверх от 14.60 до 16.90 центов за фунт.

[audio mp3="https://exp.idk.ru/wp-content/uploads/2021/04/ipodcast_26_04_2021-.mp3"][/audio]Найти наши статистические данные, обзоры и прогнозы можно здесь.