Прогноз биржевых цен с 24 по 28 апреля 2023

Рынок зерновых:

Впереди майские праздники. Главное проводить их с умом. Нужно проехать как можно больше километров, и съесть как можно больше мяса. Этим вы поможете энергетическому и сельскохозяйственному сектору.

Сделаем выручку отечественному производителю! Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Прогнозы по урожаю зерновых в Европе весьма позитивны. Ждут роста на 22.3 млн. тонн по сравнению с прошлым сезоном до 287.9 млн. тонн. Поэтому, не стоит удивляться почти синхронному закрытию доступа украинского зерна на рынки стран Восточной Европы. Своё будет девать некуда.

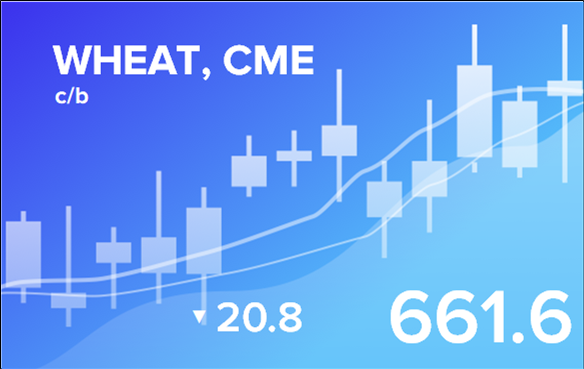

Пшеница, против наших ожиданий, так и не смогла пройти к уровню 770.0 центов за бушель. Может быть это будет в будущем, но для такого сценария нужно чтобы майский отчет USDA оказался бы плохим. Стоит осознать, что большие переходящие запасы в России по пшенице, плюс неопределенность с тем, как и куда будет продавать зерно Украина в этом году, и сможет ли она продать хоть что-то, все эти факторы будут давить на цены.

Стоит написать и про Казахстан. Страна наращивает собственное производство зерна и не заинтересована в конкурентах. Закрытие границы способно создать проблемы при экспорте уже в этом году.

Вся надежда на Египет, который хочет превратить себя в ворота для российского зерна в Африку, Пакистан (он прям проснулся) и Турцию. Последняя никуда не денется, но как там будет она себя вести после выборов 14-го мая, пока не ясно.

Читая наши прогнозы, вы могли заработать на нефти марки Brent, взяв ход вверх от 70.10 до 84.40.

Найти наши статистические данные, обзоры и прогнозы можно здесь.