Прогноз биржевых цен с 23 по 27 августа 2021

Рынок зерновых:

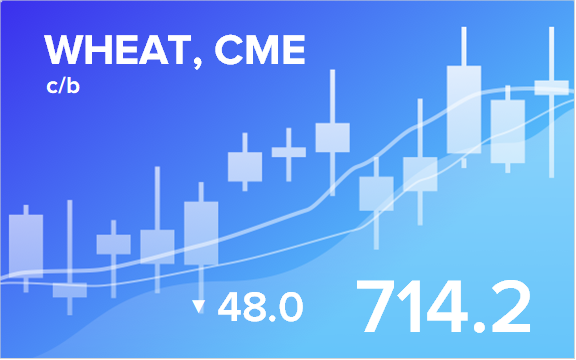

Рынок пшеницы за неделю потерял 50 центов за бушель или порядка 6-ти процентов. Пока у трейдеров нет повода для того, чтобы снова покупать. Новый урожай давит на цены. Далеко не все фермеры могут позволить себе держать зерно и вынуждены продавать по текущим ценам, которые, к слову, выше прошлогодних на 44%.

В пятницу кукуруза пробила вниз долгосрочную линию поддержки и теперь, опираясь на сезонность и технические факторы, котировки могут уйти к уровню 500.0 центов за бушель. Также нельзя исключать и кратковременного посещения уровня 450.0.

Российский Минсельхоз совершенно невовремя начал маневры с ежедневными отчетами по ходу уборки. Фактически выход данных приостановлен с 6-го августа. Лучшего времени для того, чтобы «уточнить методику сбора информации» придумать было нельзя. Надеемся на возобновление выхода статистики в ежедневном формате.

Конец следующей недели и, как следствие, понедельник 30-го числа могут стать весьма нервными. Причина: заседание банкиров со всего света в Джексон-Хоуле с 26-го (четверг) по 28-е число (суббота). По предварительным данным основные события придутся на субботу, но возможны и более ранние появления каких-либо высказываний и мнений. Всех интересует, что скажет господин Пауэлл.

Если речи останутся размытыми и мягкими у доллара может выдаться плохой сентябрь вплоть до заседания ФРС 22-го числа. Для товарных рынков, в частности для драгоценных металлов в большей степени и для всего остального в меньшей, слабый доллар – это сильный поддерживающий фактор.

[audio mp3="https://exp.idk.ru/wp-content/uploads/2021/08/ipodcast_23_08_2021-.mp3"][/audio]Найти наши статистические данные, обзоры и прогнозы можно здесь.