Отчеты

Прогноз биржевых цен с 18 по 22 сентября 2023

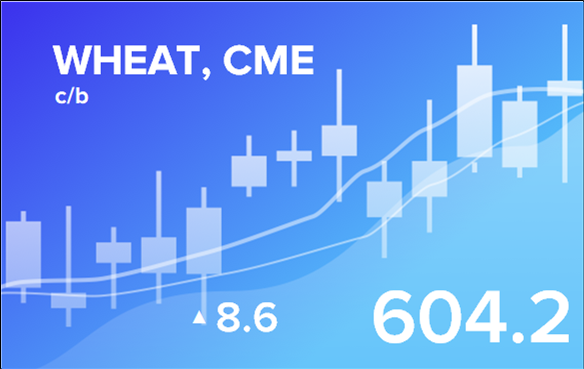

Рынок зерновых:

Толерантным, тем кто живет на Западе, по прикидкам климатологов в этом году и далее, и далее, и далее придется перестраивать свою жизнь под сибирский вариант. То есть с центральным отоплением, с валенками и шубами, всё как положено, с еще большей тратой ресурсов на обогрев. А всё почему, а потому что Гольфстрим стынет и смещается дальше от границы с Европой.

Ничего страшного, австралийские кролики пойдут на мех. Их шкурки будут направлены как помощь нуждающимся в тепле от стран Британского содружества. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Россия лишила возможности Украину экспортировать зерно через порты Черного моря. А на прошлой неделе стало известно, что поставки будут невозможны через Польшу, Венгрию и Румынию. Если ситуация не будет разрешена в ближайшие несколько недель, то можно будет констатировать, что большой объем, несколько десятков миллионов тонн окажется заблокированным. Всё зерно в элеваторы не поместится, что будет означать постепенную порчу продовольствия. При этом украинское зерно будет «висеть» над рынком, так как в случае разрешения ситуации, всё оно быстро пойдет на экспорт, что негативно повлияет на цены.

Дорогой рис в Азии поддержит рынок зерновых. Хорошо, что пшеницы много и можно без проблем решить вопрос с едой. Страшно представить, как голодные индусы бегут во все стороны в поисках калорий. Слабая экономика Индии, это одна из причин из-за которой Запад не блокирует поставки российской нефти. Белые люди не хотят проблем в бывшей колонии. И без этого в Великобритании премьер индус, а заблокируют приток энергоносителей Лондон станет де-факто Дели.

Читая наши прогнозы, вы могли взять ход вверх на рынке гелия от 2900 до 3900 рублей за кубический метр.

Найти наши статистические данные, обзоры и прогнозы можно здесь.