Отчеты

Прогноз биржевых цен с 17 по 21 марта 2025

Заходит в салон сотовой связи мужичок белобрысый, высокий, но в возрасте, начинает продавщице зубы заговаривать. И такой телефон покажи, и такой. А потом раз и ушел, ничего не купил, но одного телефона не хватает. Так вот… не стажировался ли Трамп у наших цыганок на каком-нибудь ж/д вокзале?

За устойчивость к разводам. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

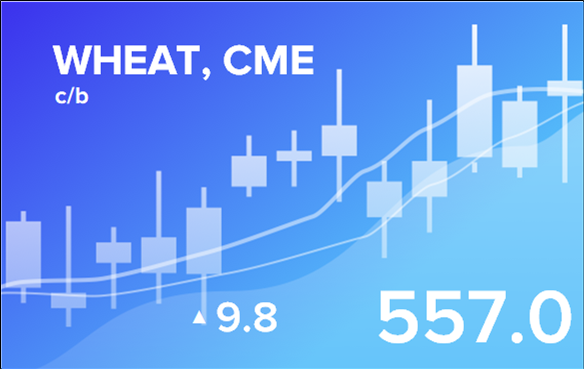

Рынок зерновых:

На рынке зерновых вряд ли мы будем наблюдать очень плохие события, так как спрос никуда не денется. Но можем увидеть, как какая-нибудь Канада в августе лихорадочно ищет куда бы ей деть лишние пару миллионов тонн, потому что у этой страны с США торговая война и из-за этого на какой-то ферме в Канаде можно будет купить зерно по очень хорошей цене. Наступает время точечных сделок и шустрых дельцов со свободным капиталом. То же самое касается и зерна из США. Его можно по бумагам превратить в бразильское, например, и продавать тому же Китаю, который ввел высокие пошлины на прямые поставки из-за океана. Электрические схемы, это не так и сложно по сравнению со схемами торговыми.

В России 87% озимых находятся в хорошем и удовлетворительном состоянии. Эти цифры намного веселее декабрьских сомнений, которые возникли из-за проблем с погодой. Для России получить в сезоне 2025/2026 80 млн. тонн пшеницы реально при условии, что погода не преподнесет экстремально неприятный сюрприз. Таким образом, экспорт можно оценить в 40 млн. тонн. Но есть вопрос на перспективу аналогичный нефтяному: чем будут платить заказчики. Все понимают, что Запад может усилить санкции, что может привести к значительным потерям при проведении расчетов. Что делать? Биткоин, слитки золота, что еще? Можно стандартизировать оплату крупными бриллиантами от 10 карат. И старый добрый бартер. Почему нет. Мы вам пшеницу, вы нам бананы. Нормально. Калории на калории.

Найти наши статистические данные, обзоры и прогнозы можно здесь.