Отчеты

Прогноз биржевых цен с 16 по 20 января 2023

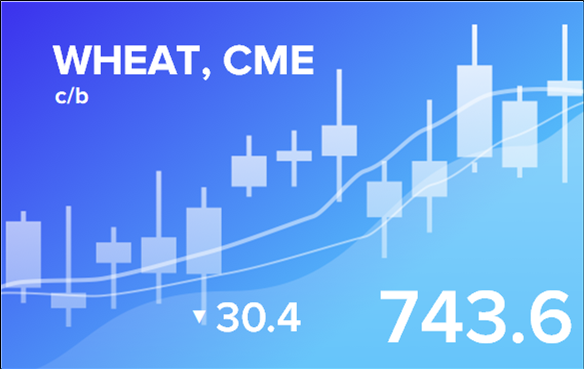

Рынок зерновых:

Оптимисты покупают акции российских компаний, пессимисты покупают золото, самые умные покупают облигации. Все что-то покупают.

Пусть у вас никогда не заканчиваются деньги, что бы вы могли постоянно что-то покупать. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Вышел очередной отчет USDA. Небольшим сюрпризом можно считать прогноз по падению валового сбора кукурузы на 0.5% в сезоне 22/23, но в целом, судя по цифрам, в секторе нет никаких проблем.

Совокупное производство зерновых в сезоне 22/23 составит 2 256 млн. тонн, что на 33 млн. тонн меньше по сравнению с показателем предыдущего сезона. Сокращение в основном отражает меньший урожай кукурузы, который на 58 млн. тонн ниже прошлого года.

Несмотря на нехарактерный для зерновых спад потребления, который ожидается на 1% ниже прошлого года, и составит 2 275 млн. тонн, падение предложения приведет к дальнейшему сокращению мировых запасов. Запасы на конец сезона сократятся на 19 млн. т до 577 млн. тонн, а отношение запасов к использованию окажется на уровне 25.3% и будет самым низким с сезона 12/13.

[audio mp3="https://exp.idk.ru/wp-content/uploads/2023/01/ipodcast_16_01_2023.mp3"][/audio]

Найти наши статистические данные, обзоры и прогнозы можно здесь.