Отчеты

Прогноз биржевых цен с 14 по 18 октября 2024

Рынок зерновых:

В далекой Нигерии пришли к тому, что надо продавать нефть за найру, не за мойву, а за найру, валюта такая у них. Далеко не все могут отказаться от долларов и евро. Может быть, мы тоже будем продавать нефть за найру. А почему нет? За всё что угодно.

Говорят, 20% россиян хранят свои деньги дома. Все правильно. 20% пенсионеров собрали себе в последний путь. Здравствуйте подольше! И не торопитесь.

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Обеспокоенность участников рынка объемами урожая в России в 25-м году обоснована. Есть риск проведения неудачной посевной компании осенью из-за чего мы можем столкнуться с ситуацией следующим летом, когда у нас будут контрактовать пшеницу, а взять её будет негде. Может возникнуть опасность вымывания зерна с внутреннего рынка и даже некоторого дефицита.

Пока про «дефицит» прозвучит несколько натянуто, учитывая то, что даже на фоне инфляции роста цен на местах на пшеницу нет. Если строить предположения в каком случае станет нехорошо: если будет собрано менее 60 млн. тонн пшеницы. Если исходить из исторических данных о том, что раз в 7 лет имеет место быть засуха, особенно это Поволжья касается, то нам как раз пора огрести по полной программе со стороны погоды. Это просто климат. Да, так бывает. Конечно, никому это не надо, но если на самом деле «вдруг» соберут всего 60 млн. тонн, то может быть программа мелиорации получит большее развитие.

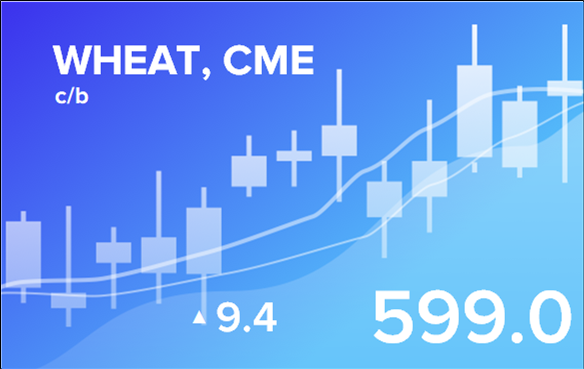

Есть факты, и комментарии, что в Канаде фермеры не довольны текущим уровнем цен и держат зерно. Это вполне может быть, так как предыдущие годы 22-й и 23-й были куда более сытными. А к хорошему быстро привыкаешь. 600 центов за бушель сейчас это не тоже самое, что 800 центов за бушель тогда.

Да, можно сделать ставку на то, что следующая весна в России будет сухой. А что, если нет? Производителям не надо ничего придумывать. Продавайте постепенно в рамках собственных нужд.

Найти наши статистические данные, обзоры и прогнозы можно здесь.