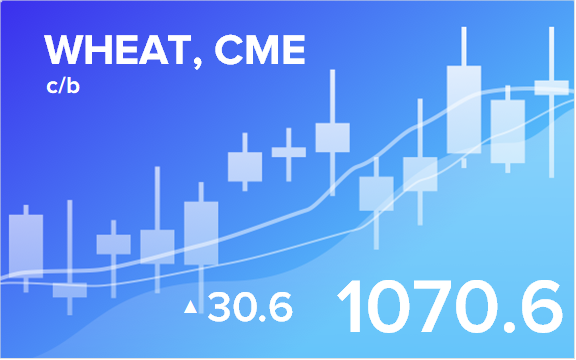

Прогноз биржевых цен с 13 по 17 июня 2022

Рынок зерновых:

Вышедший в пятницу отчет USDA развеял сомнения в том, что у нас будут проблемы с урожаем. Напротив, зерна будет более чем достаточно, осталось только доставить его от центров производства к центрам потребления.

Здравствуйте!

Прогноз по валовому сбору пшеницы остается на таком же, как и в мае, высоком уровне – 773 млн. тонн. Урожай кукурузы ожидается на уровне – 1185 млн. тонн, что почти на 0.5% больше чем в предыдущем прогнозе.

Ситуация в Черноморском регионе далека от разрешения, что создаст уже в ближайшем будущем сложности с осуществлением экспорта зерна как с территории России, так и с территории Украины.

Так как стороны заинтересованы в том, чтобы поставить зерно конечному потребителю можно ожидать каких-либо подвижек в переговорах по данному вопросу. При этом отметим, что экономическая разруха в Турции и Египте, в результате резкого роста цен на продовольствие, в планы Москвы не входит. Впрочем, Россия может себе позволить вариант, когда решение не будет найдено.

[audio mp3="https://exp.idk.ru/wp-content/uploads/2022/06/ipodcast_13_06_2022.mp3"][/audio]Найти наши статистические данные, обзоры и прогнозы можно здесь.