Отчеты

Прогноз биржевых цен с 11 по 15 декабря 2023

Рынок зерновых:

Венесуэла заглянула в соседнее государство. С оружием разумеется. Вроде человечков там пока немного, пока в джунглях. А что делать, народ проголосовал, надо присоединить земли. Мадуро же не может игнорировать результаты референдума. Да, там в далекой Гайане залежи нефти, очень большие. Венесуэла, итак, номер один по запасам, а будет еще больше. Но вроде как еще возможны переговоры…

Теперь и не знаешь, копать в огороде или нет. Вдруг тоже нефть. Так это нынче не к добру.

Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Вышел отчет USDA. Видим, что рост валового сбора зафиксирован и по пшенице (+0,13%), и по кукурузе (+0,1%). Остатки с полей собраны. И все колоски посчитаны.

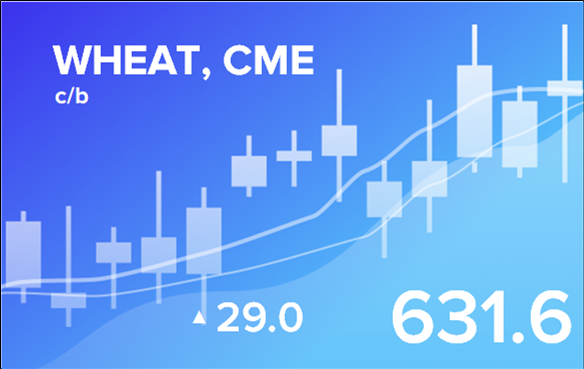

Товарищ Си не просто съездил в США, он вполне себе показывает полное расположение: импорт пшеницы в Китай в 2023/24 году (июль/июнь) прогнозируется в декабре на уровне 0,5 млн. тонн до 12,5 миллионов, что обусловлено недавними крупными закупками именно в США. Хотя импорт все еще немного ниже, чем в предыдущем году, Китай второй год подряд укрепил свои позиции крупнейшего импортера в мире. И источники поставок диверсифицируются. Это к тому будут ли молиться на нас в Пекине. Закупки Китая привели к росту на бирже в Чикаго на 100 центов за бушель до 650 центов за бушель за короткий период времени.

Зато у нас хорошо взял Египет: 420 тыс. тонн по цене в 265 долларов за тонну без учета фрахта с поставкой в январе. И неделю назад Каир взял еще 120 тыс. тонн по 255, что делает наш экспортный фон очень даже рабочим.

Цены в Аргентине на пшеницу значительно снизились c 300 долларов после начала сбора урожая, так как объемы оказались лучше ожиданий, и сейчас они находятся ниже 250 долларов за тонну на FOB. Российские котировки, наоборот, восстановились до 265, после провала в октябре до 230 долларов за тонну.

Найти наши статистические данные, обзоры и прогнозы можно здесь.