Отчеты

Прогноз биржевых цен с 1 по 5 мая 2023

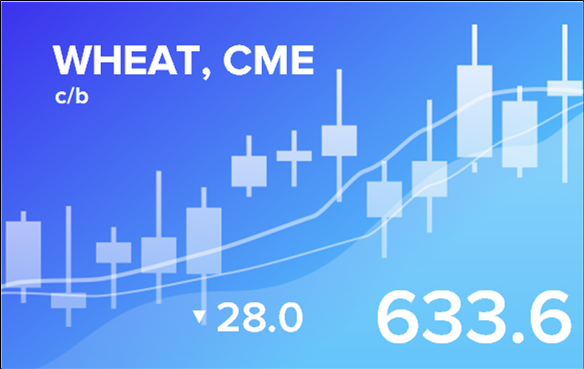

Рынок зерновых:

По данным Банка России, на зарубежных счетах у россиян в январе 2022-го было 94,3 миллиарда долларов, через год стало на 39,5% меньше, 58,1 миллиарда. Так и должно быть. Все бросились покупать Сбербанк и другие российские бумаги.

Вернем все деньги в страну! Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Москва на данном этапе не готова продлевать зерновую сделку, мотивируя это тем, что Россия ничего не получила от неё. После 18-го мая украинское зерно окажется запертым, так как Европа в спешном порядке закрыла границы для импорта, опасаясь бунтов собственных фермеров. Скидка на украинское зерно доходила до 20%, что заставляло переработчиков закупать в первую очередь именно его.

Уже можно говорить о том, что погодные условия, сложившиеся этой весной, были благоприятными. За исключением севера Италии, и некоторых областей Испании, где наблюдается засуха. В целом в Европе погода комфортная, что заставило аналитиков поднять прогнозы по валовому сбору зерна на 15% к предыдущему году. Долгосрочный прогноз погоды на лето пока таков, что есть вероятность недостатка влаги при температурах выше средних значений. Поэтому, прошедшие с середины марта по середину апреля осадки были весьма кстати: они помогут создать некоторый запас влаги в почве.

Внутри страны рынок зерновых остается слабым. Сообщения о стабилизации цен, сменяются информацией с мест, когда можно брать пшеницу со значительным дисконтом (десятки процентов) к ценам, декларируемым различными агентствами.

Читая наши прогнозы, вы могли заработать на рынке gasoil взяв ход вниз от 900 до 690 долларов за тонну. Также вы могли заработать на площадке eOil, взяв ход вверх на рынке ПБТ, базис Сургут, от 5000 до 15000 рублей за тонну.

Найти наши статистические данные, обзоры и прогнозы можно здесь.