Масличные культуры: мировые рынки и торговля. Отчет USDA. Дата выхода 12 июля 2018

15 July 2018, 14:57

-

Прогноз импорта сои в Китай в 2018-19 году сокращен из-за тарифа на импорт соевых бобов из США

Импорт сои в Китай неуклонно рос в течение последних нескольких десятилетий, чему способствовало растущее население, урбанизация и рост доходов. Рост уровня жизни способствовал увеличению потребления мяса в Китае, создавая высокий спрос на высокопротеиновые корма и пищевые масла. Однако из-за решения Китая включить соевые бобы в список основных товаров США, которые подлежат наложению ответных тарифов в размере 25 процентов, ожидается, что спрос Китая на импорт соевых бобов снизится. Соответственно, прогноз импорта сои на 2018-19 год в Китай сокращен на 8,0 млн. тонн до 95,0 млн. в этом месяце, что на 2,0 млн. тонн ниже оценки 2017/18 года.

Снижение импорта сои в 2018-19 году будет частично компенсировано более крупными переходящими остатками с 2017/18 года. Нынешняя торговая напряженность между Китаем и Соединенными Штатами всколыхнула рынки масличных культур, поскольку импортеры и переработчики пытаются обеспечить поставки на следующий маркетинговый год. Поскольку прогноз импорта сои на 2017/18 год не изменился, снижение объемов переработки приводит к пересмотру конечных запасов в сторону повышения почти на 3,0 млн. тонн до 23,4 млн. Объемы переработки будут продолжать расти, хотя и более медленными темпами, чем первоначально прогнозировалось. Это приведет к сокращению общего потребления шрота масличных в Китае в 2018/19 году.

При снижении прогнозов глобального производства рапса и подсолнечника в 2018/19 году, Китай не сможет полностью компенсировать соевый шрот другими продуктами переработки масличных. Вполне вероятно, что кормовые рационы будут изменены, объемы протеиновых шротов будут сокращены в пользу кормовых зерновых, силоса и побочных продуктов кукурузы. Министерство сельского хозяйства США прогнозирует, что Китай использует более 93,0 млн. тонн масличных шротов, что представляет собой замедление роста годового потребления с 6,1 процента до 3,8 процента.

Рисунок 1. Спрос и предложение соевых бобов в Китае.

Рисунок 2. Переработка масличных культур в Китае.

Обновление спроса и предложения соевых бобов в Китае в 2017/18 году

Рост предложения свинины и низкие цены на мясо на китайском рынке в сочетании с ростом мировых цен на сою, а также сокращение маржинальности переработки, значительно замедлили переработку сои в период с октября 2017 года по июнь 2018 года. В результате Министерство сельского хозяйства США сократило прогноз переработки сои в Китае на 3,0 млн. тонн до 92,0 млн. При том, что прогноз импорта сои остается неизменным на уровне 97,0 млн. тонн, ожидается, что конечные запасы вырастут до нового рекорда. В 2017/18 году Китай, согласно прогнозу, использует почти 90,0 млн. тонн масличных шротов, что на 4,6 процента больше по сравнению с прошлым годом. Это ниже прогноза прошлого месяца, предполагавшего 6,9% годового роста.

Однако Китай является не только крупнейшим в мире производителем мяса и протеиновых кормов, но и крупнейшим игроком на рынке растительного масла. При поддержке сильного экономического роста в течение последнего десятилетия спрос на пищевые масла также был устойчивым. Продолжающаяся урбанизация и рост доходов значительно изменили рынок растительного масла, поскольку предпочтения потребителей изменились в пользу премиальных масел. На соевое масло приходится почти половина общего потребления пищевых растительных масел, в то время как потребление пальмового масла, по оценкам, сократится до 8 процентов в 2017/18 году. Тем не менее, при сокращении объемов переработки соевых бобов прогнозируется падение производства соевого масла, которое необходимо будет компенсировать увеличением импорта растительного масла, включая пальмовое масло.

Рисунок 3. Китайский импорт: Растительное масло и масло, входящее в импортируемые семена.

Продажи и экспорт соевых бобов из США растут на рынках за пределами Китая

Экспорт сои из США достиг рекордного охвата в мае и, как ожидается, достигнет рекордной отметки в июне на основе экспортных инспекций. Этот высокий темп торговли отражает активные продажи на рынки за пределами Китая. С конца марта совокупные продажи этих рынков приблизились к 7 миллионам тонн, что примерно на 50 процентов превышает прошлогодние темпы. Напротив, совокупные чистые продажи Китаю за тот же период в последние недели дали отрицательный результат, поскольку недавние отмены превысили продажи с конца марта.

Высокий спрос на соевые бобы на рынках за пределами Китая обусловлен значительными скидками на соевые бобы США по сравнению с Бразилией, что является прямым ответом на недавнее введение 25-процентной пошлины на соевые бобы из США, поступающие в Китай, начиная с 6 июля. Это привело к тому, что соевые бобы США стали значительно более конкурентоспособными по отношению к бразильским и аргентинским, и по ценам значительно ниже уровней, наблюдавшихся в апреле. Ожидается, что эта тенденция продолжится и в обозримом будущем, поскольку сильный спрос со стороны Китая и пошлины на импорт из США поддерживают ценовые премии южноамериканских соевых бобов вплоть до 2019 года.

Рисунок 4. Совокупные продажи соевых бобов из США (за исключением Китая).

Рисунок 5. Совокупный экспорт соевых бобов из США.

Обзор рынка

2018/19

В этом месяце прогноз мирового производства масличных культур снижен, но все еще остается рекордно высоким – 592,9 млн. тонн. Прогноз производства сои повышен до 359,5 млн. тонн, поскольку рост в Аргентине, Бразилии, Китае и США более чем компенсирует сокращение для Канады. Прогноз производства рапса в этом месяце значительно снижен на сокращениях для Австралии, Европейского Союза, России и Украины. Прогноз производства подсолнечника для Украины и России значительно снижен. Прогноз производства хлопчатника повышен на фоне роста в Бразилии и Индии. В этом месяце глобальный импорт сои сокращен, что обусловлено снижением в Китае, которое превосходит рост в остальном мире. Экспорт сои снижен с прогнозируемым сокращением для Соединенных Штатов и Канады, которое превышает рост для Бразилии. Прогноз мировых запасов в этом месяце значительно повышен на более крупных запасах в США, Бразилии и Аргентине. Среднесезонная цена на соевые бобы в США снижена на 0,75 доллара США до 9,25 доллара за бушель.

2017/18

В этом месяце мировое производство масличных культур практически не изменилось и составляет 572,9 млн. тонн. Сокращение производства сои для Индии компенсируется ростом производства рапса в Австралии и хлопчатника в Бразилии и Индии. Глобальный импорт сои в этом месяце повышен на увеличении поставок в Аргентину, Египет, Иран, Мексику и Турцию. Экспорт также повышен, поскольку рост для Соединенных Штатов более чем компенсирует снижение прогноза для Аргентины. В этом месяце глобальные конечные запасы соевых бобов значительно повышены, так как их рост в Бразилии в связи с увеличением производства, и в Аргентине, из-за замедления темпов внутреннего потребления, превышает снижение прогноза для Соединенных Штатов. Среднесезонная цена на сою в США снижена на 0,05 доллара США до 9,35 доллара за бушель.

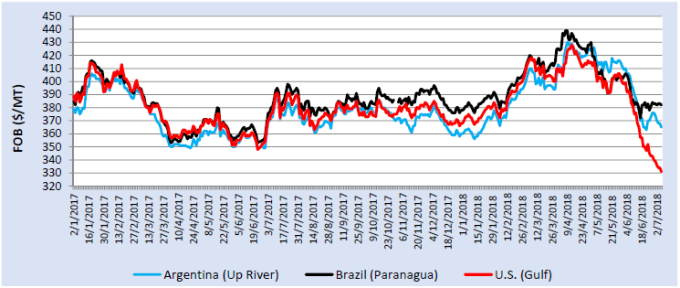

Экспортные цены на соевые бобы

Экспортные цены в США в июне, FOB Gulf, составили в среднем 365 долларов США за тонну, что на 42 доллара меньше, чем в мае. Для сравнения, FOB Brazil Paranagua в среднем составила 386 долл. США за тонну, что на 20 долл. / т меньше, чем в прошлом месяце. FOB Argentina Up River в среднем составляла 382 долл. / т, что на 33 долл. США меньше, чем в прошлом месяце. Цены в Соединенных Штатах резко упали в ожидании введения 25-процентной китайской тарифной пошлины на соевые бобы из США (введена 6 июля) и сохраняющейся неопределенности в отношении ее влияния на торговлю.

Экспортные продажи

На неделе, закончившейся 5 июля, обязательства США по экспорту соевых бобов (отсроченные продажи плюс накопленный экспорт) в Китай составили 28,1 млн. тонн по сравнению с 36,1 млн. годом ранее. Суммарные обязательства перед миром составили 57,5 млн. тонн против 60,0 млн. за аналогичный период прошлого года.

Рисунок 6. Отсроченные продажи старого урожая по состоянию на 5 июля.

Рисунок 7. Отсроченные продажи нового урожая по состоянию на 5 июля.

Изменения прогноза на 2018/19 МГ (тыс. тонн)

| Страна | Товар | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| США | Соевые бобы | Экспорт | 62324 | 55520 | -6804 | Снижение торговли с Китаем после введения 25%ного тарифа |

| Соевый шрот | Экспорт | 11249 | 11884 | 998 | Увеличение переработки при хорошей рентабельности и росте конкурентоспособности | |

| Соевое масло | Экспорт | 953 | 998 | 45 | ||

| Аргентина | Соевый шрот | Экспорт | 30500 | 29800 | -700 | Снижение запасов при уменьшении объемов переработки |

| Соевые бобы | Импорт | 1850 | 2250 | 400 | Ожидаемое увеличение торговли с Парагваем | |

| Австралия | Рапс | Экспорт | 3100 | 2600 | -500 | Снижение запасов при уменьшении прогнозируемого урожая |

| Бангладеш | Пальмовое масло | Импорт | 1750 | 1650 | -100 | В соответствии с сокращением для предыдущего года |

| Беларусь | Подсолнечный шрот | Импорт | 700 | 500 | -200 | Снижение экспортного предложения в Украине и России |

| Бразилия | Соевые бобы | Импорт | 225 | 425 | 200 | Увеличение импорта из США или Парагвая |

| Соевые бобы | Экспорт | 72950 | 75000 | 2050 | Увеличение запасов на росте перспектив урожая | |

| Соевый шрот | Экспорт | 15500 | 15000 | -500 | Снижение объемов переработки при сокращении маржи и как следствие экспортного предложения | |

| Канада | Соевые бобы | Экспорт | 5800 | 5500 | -300 | Снижение запасов на уменьшении прогноза урожая |

| Соевые бобы | Импорт | 480 | 580 | 100 | Рост спроса из-за уменьшения урожая | |

| Рапс | Экспорт | 11500 | 11600 | 100 | Сильный спрос со стороны Китая | |

| Китай | Соевые бобы | Импорт | 103000 | 95000 | -8000 | Сокращение импорта и прогноза переработки из-за введения 25%ного тарифа на сою из США |

| Соевый шрот | Экспорт | 1000 | 900 | -100 | Сильный внутренний спрос на протеиновые корма и сокращение прогноза переработки | |

| Пальмовое масло | Импорт | 4950 | 5250 | 300 | Сокращение переработки сои и снижение прогноза производства соевого масла | |

| Рапсовое масло | Импорт | 700 | 900 | 200 | ||

| Соевое масло | Импорт | 350 | 700 | 350 | ||

| Подсолнечное масло | Импорт | 900 | 700 | -200 | Снижение экспортного предложения в Украине и России | |

| Колумбия | Пальмовое масло | Экспорт | 500 | 700 | 200 | Увеличение запасов при росте прогнозируемого урожая |

| Египет | Пальмовое масло | Импорт | 1200 | 1300 | 100 | Компенсация сокращения импорта подсолнечного масла |

| Подсолнечное масло | Импорт | 580 | 480 | -100 | Снижение экспортного предложения подсолнечного масла в Украине и России | |

| Соевые бобы | Импорт | 2900 | 3150 | 250 | Тенденция роста переработки при увеличении доступности соевых бобов в мире | |

| Европейский Союз | Рапс | Импорт | 4500 | 4200 | -300 | Снижение экспортного предложения в Австралии |

| Соевые бобы | Импорт | 14200 | 15300 | 1100 | Рост спроса на переработку сои из-за снижения внутреннего урожая рапса экспортного предложения подсолнечного жмыха в Украине и России | |

| Рапсовый шрот | Импорт | 200 | 300 | 100 | Рост импортного спроса при снижении внутреннего производства | |

| Рапсовый шрот | Экспорт | 400 | 300 | -100 | Снижение внутренних запасов из-за сокращения прогноза производства | |

| Соевый шрот | Импорт | 18500 | 18300 | -200 | Рост внутренней переработки сои | |

| Подсолнечный шрот | Импорт | 4000 | 3500 | -500 | Снижение экспортного предложения в Украине и России | |

| Рапсовое масло | Экспорт | 350 | 250 | -100 | Сокращение запасов из-за снижения прогнозируемого урожая | |

| Соевое масло | Экспорт | 800 | 900 | 100 | Рост внутренней переработки сои | |

| Индия | Подсолнечное масло | Импорт | 2200 | 1800 | -400 | Снижение экспортного предложения в Украине и России |

| Пальмовое масло | Импорт | 11500 | 11600 | 100 | Частичная компенсация снижения импорта подсолнечного масла | |

| Индонезия | Пальмовое масло | Экспорт | 29200 | 29500 | 300 | Рост спроса на пальмовое масло из-за снижения глобальных запасов подсолнечного масла |

| Иран | Соевые бобы | Импорт | 2270 | 2450 | 180 | Тенденция роста переработки при увеличении доступности сои в мире |

| Соевый шрот | Импорт | 1450 | 1350 | -100 | Рост внутренней переработки | |

| Ирак | Подсолнечное масло | Импорт | 570 | 470 | -100 | Снижение экспортного предложения в Украине |

| Малайзия | Пальмовое масло | Экспорт | 17500 | 17700 | 200 | Рост спроса на пальмовое масло из-за снижения глобальных запасов подсолнечного масла |

| Мексика | Соевые бобы | Импорт | 4650 | 4750 | 100 | Рост спроса, перенесенный из 2017/18 |

| Рапс | Импорт | 1980 | 1555 | -425 | В соответствии с изменениями для предыдущего года | |

| Россия | Подсолнечный шрот | Экспорт | 1250 | 1100 | -150 | Снижение запасов при сокращении прогноза урожая |

| Подсолнечное масло | Экспорт | 2200 | 2000 | -200 | ||

| Рапс | Экспорт | 400 | 300 | -100 | ||

| Подсолнечник | Экспорт | 200 | 100 | -100 | ||

| Турция | Соевые бобы | Импорт | 2500 | 2600 | 100 | Тенденция роста переработки при увеличении доступности сои в мире |

| Украина | Подсолнечный шрот | Экспорт | 5100 | 4350 | -750 | Сокращение запасов в связи со снижением прогноза урожая |

| Подсолнечное масло | Экспорт | 5800 | 5150 | -650 | ||

| Рапс | Экспорт | 2150 | 2050 | -100 | ||

| Вьетнам | Соевые бобы | Импорт | 2000 | 2150 | 150 | Тенденция роста переработки при увеличении доступности сои в мире |

Изменения прогноза на 2017/18 МГ (тыс. тонн)

| Страна | Товар | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| США | Соевый шрот | Экспорт | 11884 | 12247 | 363 | Быстрые темпы торговли |

| Соевые бобы | Экспорт | 56200 | 56744 | 544 | Быстрые темпы торговли в конце сезона благодаря конкурентным ценам | |

| Аргентина | Соевые бобы | Импорт | 3350 | 3750 | 400 | Высокие темпы закупок из Парагвая |

| Соевые бобы | Экспорт | 3500 | 3100 | -400 | Снижение темпов торговли в ответ на сокращение запасов | |

| Соевый шрот | Экспорт | 28500 | 27650 | -850 | Снижение запасов из-за сокращение темпов переработки | |

| Австралия | Рапс | Экспорт | 2350 | 2650 | 300 | Рост запасов при увеличении прогноза урожая |

| Бангладеш | Пальмовое масло | Импорт | 1600 | 1500 | -100 | Темпы торговли ниже ожидаемых |

| Бразилия | Соевый шрот | Экспорт | 15600 | 15700 | 100 | Быстрые темпы торговли |

| Канада | Рапс | Экспорт | 11500 | 11000 | -500 | При ускорении темпов переработки |

| Китай | Рапсовый шрот | Импорт | 1150 | 1250 | 100 | Сокращение объемов внутренней переработки сои и снижение производства протеинового шрота и растительного масла |

| Рапс | Импорт | 4550 | 4650 | 100 | ||

| Соевый шрот | Экспорт | 1000 | 900 | -100 | ||

| Соевый шрот | Импорт | 30 | 130 | 100 | ||

| Пальмовое масло | Импорт | 4900 | 5050 | 150 | ||

| Рапсовое масло | Импорт | 700 | 900 | 200 | ||

| Колумбия | Пальмовое масло | Экспорт | 500 | 700 | 200 | Рост запасов при увеличении прогноза урожая |

| Египет | Соевые бобы | Импорт | 2800 | 3000 | 200 | Темпы импорта из США быстрее, чем ожидалось |

| Соевый шрот | Импорт | 1100 | 900 | -200 | Темпы импорта из Аргентины медленнее, чем ожидалось, рост внутренней переработки импортируемых соевых бобов | |

| Подсолнечное масло | Импорт | 560 | 460 | -100 | Темпы импорта из России медленнее, чем ожидалось, рост доступности соевого масла благодаря увеличению объемов переработки, рост импорта пальмового масла | |

| Европейский союз | Рапс | Импорт | 4350 | 4250 | -100 | Темпы торговли ниже ожидаемых в конце маркетингового года |

| Индия | Соевый шрот | Экспорт | 1500 | 1400 | -100 | Темпы торговли ниже ожидаемых |

| Подсолнечное масло | Импорт | 1950 | 2100 | 150 | Темпы торговли выше ожидаемых | |

| Иран | Соевые бобы | Импорт | 2150 | 2300 | 150 | Тенденция роста переработки и темпы импорта соевых бобов выше ожидаемых |

| Соевый шрот | Импорт | 1370 | 1250 | -120 | При снижении темпов импорта и росте внутренней переработки | |

| Ирак | Подсолнечное масло | Импорт | 550 | 450 | -100 | При снижении темпов торговли и роста спроса |

| Мексика | Соевый шрот | Импорт | 2100 | 2000 | -100 | Снижение темпов импорта и рост внутренней переработки сои |

| Соевые бобы | Импорт | 4400 | 4600 | 200 | Тенденция роста переработки и импорт соевых бобов выше ожидаемого | |

| Рапс | Импорт | 1925 | 1525 | -400 | Медленные темпы торговли | |

| Пальмовый шрот | Импорт | 50 | 150 | 100 | Темпы импорта из Малайзии и Индонезии выше ожидаемых | |

| Турция | Соевый шрот | Импорт | 670 | 500 | -170 | Снижение темпов импорта и рост внутренней переработки сои |

| Украина | Подсолнечное масло | Экспорт | 5300 | 5200 | -100 | Медленные темпы торговли |

Пшеница: мировые рынки и торговля. Отчет USDA. Дата выхода 12 июля 2018

Фуражные зерновые: мировые рынки и торговля. Отчет USDA. Дата выхода 12 июля 2018 года

Ваш комментарий

|

|

|